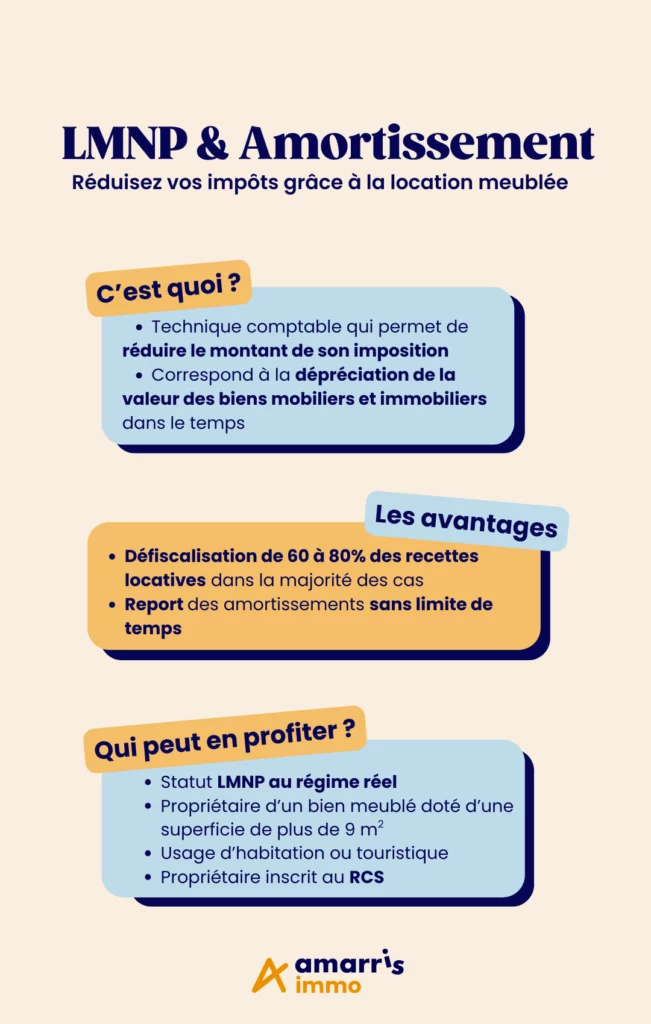

En tant que loueur en meublé non professionnel, vous pouvez profiter du mécanisme avantageux de l’amortissement. Une technique comptable qui vous permet de réduire sensiblement le montant de votre imposition. Mais concrètement, comment fonctionne l’amortissement comptable en LMNP ? Comment y accéder en tant que propriétaire d’un bien meublé et quels sont les conseils pratiques à appliquer pour optimiser votre fiscalité ? Avec Amarris Immo, découvrez quelques explications pour tout comprendre de l’amortissement en LMNP et de ses atouts.

Qu’est-ce que l’amortissement LMNP et quels sont ses avantages ?

Amortissement en loi LMNP : quelle définition ?

Vous souhaitez investir dans la location meublée ? En optant pour le statut LMNP (loueur en meublé non professionnel), vous pouvez bénéficier de l’amortissement comptable. Un mécanisme fiscal très avantageux puisqu’il vous permet de réduire considérablement le montant de votre impôt sur les revenus locatifs.

En comptabilité, l’amortissement correspond en effet à la dépréciation de la valeur des biens mobiliers et immobiliers dans le temps, du fait de leur usage et de leur usure. Vous pouvez ainsi compenser la perte de valeur de ces biens pendant une durée définie, pouvant être fixée selon les cas à 7 ans, à 15 ans ou même beaucoup plus (30 ans, 40 ans, etc.). La déduction de l’amortissement de vos revenus locatifs entraîne alors une réduction de votre imposition.

Quels sont les avantages de l’amortissement comptable en LMNP ?

Les amortissements sont en quelque sorte une « charge fictive » déductible des revenus locatifs en LMNP. Le plus souvent, cela vous permet de défiscaliser 60 à 80 % des recettes locatives. Dans certains cas, grâce à l’amortissement comptable, vous pouvez même bénéficier d’une imposition nulle des revenus locatifs et ce, pendant plusieurs années consécutives. En effet, l’amortissement est reportable, sans limitation de durée.

ℹ️ Bon à savoir. L’amortissement est reportable sans limite de temps, alors que le déficit foncier créé par les charges n’est reportable que pendant 10 ans.

LMNP : qui peut accéder au mécanisme de l’amortissement en location meublée ?

Les loueurs en meublé non professionnels au régime du réel

Pour bénéficier des avantages fiscaux liés au LMNP et à l’amortissement comptable, vous devez opter au préalable pour le réel (ou « réel simplifié »). En effet, le régime réel vous permet à la fois de déduire des revenus locatifs l’intégralité des charges ainsi que d’amortir à la fois le mobilier et le bien immobilier.

⚠️ Attention ! L’option du micro-BIC est appliquée par défaut par l’Administration fiscale. Pour bénéficier du statut du réel souvent plus avantageux en LMNP, vous devez veiller à en faire la demande préalable auprès du fisc. Une démarche que vous pouvez effectuer soit dès la date de début de votre activité soit après plusieurs mois (ou plusieurs années) en tant que loueur LMNP.

Notre expérience auprès des 30 000 loueurs que nous accompagnons au quotidien nous le confirme. Il est toujours temps de questionner son option fiscale en LMNP et d’une année à l’autre, il peut être intéressant de réexaminer ses choix. Il est donc essentiel de vous faire suivre par un expert-comptable qui maîtrise parfaitement les logiques fiscales propres à la location meublée.

Les conditions liées au logement et au propriétaire

Pour bénéficier du LMNP au réel et des avantages liés à l’amortissement comptable, vous devez être propriétaire du logement loué et inscrit au RCS (Registre du commerce et des sociétés).

Quant au logement, celui-ci doit être mis en location et meublé. À ce titre, il doit disposer de tous les éléments obligatoires fixés par décret (literie, réfrigérateur, table et sièges, étagère de rangement…). Le logement loué en meublé doit par ailleurs afficher une superficie de plus de 9m2 et être exclusivement à usage d’habitation ou touristique.

Aurélie Templé, spécialiste en fiscalité immobilière chez Amarris Immo vous explique le fonctionnement de l’amortissement en LMNP :

Amortissements en LMNP: comment déclarer le bien immobilier et le mobilier ?

L’appartement ou la maison loué(e) en meublé

Premier élément pouvant être amorti : le bien immobilier en lui-même. Cet amortissement s’étend sur une longue durée, généralement comprise entre 25 et 45 ans.

Attention, l’amortissement du bien immobilier ne se fait pas sur 100 % de sa valeur mais sur environ 85 % du prix d’acquisition hors taxes. En effet, la valeur du terrain qui est généralement estimée à 15 % de ce prix n’est pas amortissable car au regard de la loi, celle-ci n’est pas concernée par les notions de vétusté et d’usure.

ℹ️ À noter : la quote-part représentant le terrain peut s’échelonner entre 10 et 20 %.

Frais d’acquisition : un amortissement ou une charge, selon les cas

Les frais d’acquisition (notaire, agence…) sont également amortissables en LMNP au réel. Si vous faites le choix fiscal de les amortir, ces frais vont alors s’ajouter au prix d’achat du bien. Ils seront alors amortis sur la même durée que le bien immobilier, le plus souvent comprise entre 25 et 40 ans.

Notez toutefois que l’administration fiscale laisse aux propriétaires le choix de placer les frais d’acquisition en amortissement ou en charge.

En règle générale, les comptables conseillent de passer les frais d’acquisition en amortissement si la seule prise en compte de l’amortissement du bien immobilier entraîne un résultat déficitaire. Cela évite de créer un déficit uniquement valable la première année et cela permet de lisser le montant de l’amortissement sur plusieurs années consécutives.

En revanche, si l’amortissement du bien immobilier n’est pas suffisant à rendre le résultat comptable de l’activité LMNP déficitaire, alors il est généralement préférable de passer les frais d’acquisition en charge. Ceci pour creuser le déficit de la première année et qui sera utilisé les années suivantes pour effacer le bénéfice futur de l’activité de LMNP.

L’amortissement : comment déduire la valeur du mobilier ?

Chaque composant du bien immobilier peut être amorti y compris ses meubles (canapé, armoire, TV, literie…). En pratique, la durée d’amortissement des meubles en LMNP peut s’étendre entre 5 et 10 ans. L’objectif est ici de permettre aux investisseurs d’envisager le renouvellement du mobilier à l’issue de la période d’amortissement.

Sachez toutefois que, comme les frais d’acquisition, le mobilier peut passer en charge. Ce qui va permettre de diminuer l’imposition dès le premier exercice comptable. Cependant, c’est à vous de faire vos calculs. Car, si vous faites le choix de comptabiliser les meubles en tant qu’amortissement, vous pouvez lisser votre impôt sur plusieurs années consécutives !

ℹ️ À noter : il peut être difficile de distinguer ce qui peut être considéré comme charge ou comme immobilisation amortissable. C’est pourquoi l’Administration fiscale estime que tout achat d’un montant inférieur à 500 € HT (soit 600 € TTC) peut être directement passé dans les charges.

Amortir la valeur des travaux en LMNP

Autre poste de dépenses pouvant être amorti en LMNP au réel : les travaux de rénovation. Leur valeur peut en effet être amortie sur une durée comprise entre 5 et 25 ans, selon la nature des travaux (maçonnerie, électricité, plomberie, peinture et papiers peints, parquets etc.). Par exemple, la valeur de la pose de moquette est amortissable sur 5 ans tandis que celle d’un chantier d’installation électrique peut être amortie sur 15 ans.

Amortissement du bien immobilier, du mobilier ou des travaux : quelles durées ?

Les durées d’amortissement sont donc extrêmement variables. Pour vous aider à y voir plus clair, nous avons répertorié dans ces tableaux les différentes durées qui s’appliquent en LMNP pour l’amortissement du bien immobilier, des meubles et des travaux.

Amortissement du bien immobilier

| Durée d’amortissement en LMNP | |

| Frais d’acquisition du bien immobilier | Entre 25 et 40 ans. Le plus souvent, les experts-comptables optent pour une durée comprise entre 25 et 35 ans |

| Frais d’acte | Identique à la durée d’amortissement du bien immobilier |

| Aménagements intérieurs ou extérieurs (ou « agencements ») | 15 ans |

| Électricité | 25 ans |

| Étanchéité | 15 ans |

| Ascenseurs | 15 ans |

| Aménagements extérieurs | 15 ans |

| Gros œuvre | Entre 50 et 80 ans |

| Façade | 20 ans |

| Installations générales | 15 ans |

L’amortissement des meubles

| Durée d’amortissement | |

| Meubles | 10 ans |

| Électroménager | 5 ans |

| Literie | 6 ans |

| Matériel électrique | 8 ans |

| Matériel informatique | 3 ans |

L’amortissement des travaux : quelle durée ?

| Durée d’amortissement | |

| Maçonnerie | 15 ans |

| Electricité | 20 ans |

| Plomberie | 10 ans |

| Parquets | 15 ans |

| Cuisine | 10 ans |

| Revêtement de sol | 5 ans |

| Peinture et papiers peints | 10 ans |

ℹ️ Bon à savoir : pensez à demander aux artisans une facture distincte pour chacun des travaux réalisés. Notamment, lorsque vous envisagez d’effectuer une rénovation globale de votre logement. En effet, la durée d’amortissement n’est pas la même selon la nature des chantiers.

Durée, composant du bien… Comment calculer l’amortissement du bien immobilier en LMNP ?

Pour le calcul de l’amortissement annuel du bien immobilier, vous devez découper le bien par composant. Ainsi, vous pourrez tenir compte des durées d’amortissement de chacun des composants.

Ainsi, par exemple, on peut obtenir le découpage suivant :

| Composant du bien | Durée d’amortissement | Quote-part amortie |

| Gros œuvre | 50 ans | 45 % |

| Façade | 20 ans | 10 % |

| Installations générales | 15 ans | 15 % |

| Agencement | 15 ans | 15 % |

Bien immobilier et amortissement annuel LMNP : un exemple concret de calcul pour votre comptabilité

En se basant sur les chiffres du tableau précédent prenons, cette fois, l’exemple d’un appartement d’une valeur d’acquisition HT de 300 000€. Le calcul du montant des amortissements déductibles se fait comme suit :

| Valeur amortissable | Taux d’amortissement (1/durée d’amortissement) | Amortissement (valeur amortissable X taux d’amortissement) | |

| Gros œuvre | 45% X 300 000€ = 135 000€ | 2% (1/50) | 135 000 X 2% = 2 700€ |

| Façade | 10% X 300 000€ = 30 000€ | 5% (1/20) | 30 000 X 5% = 1 500€ |

| Installations générales | 15% X 300 000€ = 45 000€ | 6,67% (1/15) | 45 000 X 6,67% = 3 001€ |

| Agencement | 15% X 300 000€ = 45 000€ | 6,67% (1/15) | 45 000 X 6,67% = 3 001€ |

| Terrain | 15% X 300 000€ = 45 000€ non amortissable | Non amortissable | Non amortissable |

| Total des amortissements entre l’année 1 et l’année 15 | 2 700 + 1 500 + 3 001+ 3001 = 10 202€ | ||

| Total des amortissements entre l’année 15 et l’année 20 | 2 700 + 1 500 = 4 200€ | ||

| Total des amortissements entre l’année 20 et l’année 50 | 2 700€ | ||

Rappelons qu’en plus d’amortir la valeur du bien, vous avez la possibilité d’amortir la valeur des travaux et du mobilier.

Par exemple, si la première année, vous effectuez 5 500€ de travaux de plomberie et de cuisine (amortissables sur 10 ans) et que vous achetez pour 6 000€ de mobilier (amortissables également sur 10 ans), alors vous pourrez amortir chaque année la somme calculée comme suit :

(5500 + 6000) /10 = 1150€

Cet amortissement s’ajoutera à celui de la valeur du bien immobilier pendant les 10 premières années. Dans cet exemple, cela vous permettra donc d’amortir au total :

10 202 + 1 150 € = 11 352€ les 10 premières années

Amortissement en LMNP : quelles sont les limites ?

Un amortissement qui ne crée pas de déficit… mais qui est reportable

L’administration fiscale a fixé un plafonnement pour la déduction des amortissements en LMNP. En effet, la quote-part d’amortissement déductible ne peut pas être supérieure à la différence entre le total des loyers et celui des autres charges payées.

Pour le calcul de la limite d’amortissement en LMNP il vous faut donc appliquer la formule suivante :

Maximum d’amortissement admis en déduction = total des loyers – total des charges.

Pour mieux comprendre, prenons l’exemple d’un appartement loué en meublé et dont le total des amortissements annuels serait de 5 500€. Les loyers encaissés sur un an atteignent 12 000€ et les charges, 7 000€. Dans cet exemple, la limite d’amortissement serait de (12 000 – 7000) soit 5 000€. Et dans ce cas, le reliquat non déductible du montant des amortissements serait de (5500 – 5000) soit 500€. Cette somme de 500€ serait toutefois déductible les années suivantes, sans limite de durée.

ℹ️ À retenir. En LMNP, l’amortissement ne peut pas créer de déficit. En revanche, les amortissements non déduits sont reportables sur les années suivantes.

Réforme de la loi de finances pour 2025 : quelles conséquences pour l’amortissement LMNP ?

Depuis l’entrée en vigueur de la loi finances en 2025, les amortissements comptabilisés pendant l’exploitation du bien en LMNP sont réintégrés au calcul de la plus-value de revente du bien.Un nouveau mode de calcul dont l’objectif est de mettre fin à une « anomalie fiscale » qui créait jusqu’alors une situation de déséquilibre. Désormais, en cas de revente, le montant de la plus-value augmente légèrement. Mais en définitive, l’impact de cette réforme de 2025 du LMNP est modéré. Il reste largement atténué par les abattements accessibles au propriétaire, tout au long de la durée de détention.

Même en 2025, investir en LMNP et profiter du mécanisme de l’amortissement reste donc une stratégie avantageuse pour les loueurs en meublé.

Optimiser son investissement en LMNP et profiter du mécanisme de l’amortissement comptable : nos conseils !

Privilégiez le régime du LMNP réel pour optimiser votre fiscalité

Si en tant que propriétaire vous louez en meublé, la seule façon de pouvoir profiter du mécanisme de l’amortissement est d’avoir opté au préalable pour le régime fiscal du réel. À titre de comparaison, le régime du micro-BIC ne vous permet que de bénéficier d’un abattement forfaitaire sur les revenus locatifs. Vous ne pourrez ni profiter de l’amortissement comptable ni déduire l’intégralité des charges. L’option micro-BIC – choisie par défaut par l’administration fiscale – est donc trop souvent à la défaveur des loueurs en meublé non professionnel.

Tableau de suivi des amortissements LMNP : faites appel à un expert-comptable

Le mécanisme des amortissements en LMNP est avantageux. Mais comme vous aurez pu le constater dans cet article, il est aussi relativement complexe…

Pour toute la partie qui concerne le calcul des amortissements, vous devez par exemple détailler chaque composant, les taux et les durées appliquées dans un tableau dédié. C’est ce qui va vous permettre d’établir votre résultat comptable puis votre bilan et la liasse fiscale. Même si vous disposez de connaissances fiscales ou comptables, ces démarches sont souvent chronophages et les risques d’erreurs sont importants.

C’est pourquoi nous vous conseillons de faire appel à un expert-comptable pour le calcul des amortissements en LMNP. Ce professionnel assurera le suivi de votre comptabilité et il vous conseillera les solutions fiscales les plus adaptées à votre situation.

Chez Amarris Immo, cabinet d’expertise comptable en location meublée, nos professionnels vous accompagnent et vous conseillent pour faciliter toutes vos démarches. Notamment, pour tout ce qui concerne la déclaration des revenus locatifs. Pour en savoir plus, demandez votre devis gratuit et nos conseillers vous recontacteront très vite.

À noter. La surestimation des amortissements est la première cause de contrôle fiscal en LMNP. En faisant appel à un expert-comptable pour le calcul des amortissements vous vous mettez à l’abri des erreurs d’estimations ou des incohérences et donc, vous réduisez drastiquement les risques de faire l’objet d’un contrôle fiscal.

Découvrez plus de ressources dédiées au LMNP

FAQ sur l’amortissement en LMNP

Quelle durée d’amortissement choisir en LMNP ?

En LMNP, vous pouvez à la fois amortir le bien immobilier (par composant) et certaines dépenses notamment l’achat de meubles (généralement toutes les dépenses supérieures à 500 € HT (600 € TTC) peuvent être passées en amortissement). La durée d’amortissement varie selon la nature de la dépense :

- Pour l’amortissement du bien immobilier, cette durée peut s’échelonner entre 20 et 50 ans.

- Pour l’amortissement des meubles, des durées variables s’appliquent également. Par exemple : 6 ans pour la literie et 10 ans pour un canapé.

LMNP : comment fonctionne ce mécanisme de défiscalisation ?

La défiscalisation en LMNP est accessible aux propriétaires qui louent un logement meublé (maison ou appartement). Si vous optez pour le régime du réel en LMNP, vous pouvez profiter d’importants avantages fiscaux. Les charges déductibles et les amortissements sont en effet déductibles des revenus locatifs, ce qui va mathématiquement réduire le montant de votre impôt ou voire, dans certains cas, l’effacer, pendant plusieurs années consécutives.

Comment estimer la valeur de mon bien immobilier ?

Pour estimer la valeur de votre bien immobilier, notamment dans l’optique d’une revente, l’idéal est de demander plusieurs estimations à des agents immobiliers de votre secteur et d’effectuer une moyenne des prix annoncés. Par ailleurs, vous pouvez aussi vous faire une idée des prix pratiqués en consultant les dernières transactions effectuées dans la zone géographique où se trouve le bien en utilisant l’application DVF (demande valeur foncière). Accessible gratuitement et en ligne, l’application DVF vous permet de visualiser les dernières transactions réalisées dans votre ville ou dans un quartier précis. Cependant, DVF ne vous fournit pas d’information statistique et vous ne pouvez pas en déduire de prix au m2.